HƯỚNG DẪN KÊ KHAI, BỔ SUNG ĐIỀU CHỈNH THUẾ GTGT

I. Quy định về kê khai bổ sung điều chỉnh thuế GTGT

Người nộp thuế sau khi đã nộp tờ khai thuế cho cơ quan thuế, nếu phát hiện có sai sót thì kê khai bổ sung hồ sơ khai thuế không phân biệt sai sót phát hiện trong hạn hay quá hạn nộp tờ khai.

Ví dụ: Ngày 10/02/2022, Công ty đã nộp tờ khai thuế GTGT tháng 01/2022, ngày 15/02/2022 (trong thời hạn nộp tờ khai thuế tháng 01/2022) Công ty phát hiện tờ khai tháng 01/2022 sai sót và lập tờ khai điều chỉnh.

Căn cứ theo quy định tại Điều 47 Luật quản lý thuế 2019

1. Người nộp thuế phát hiện hồ sơ khai thuế đã nộp cho cơ quan thuế có sai sót thì được khai bổ sung hồ sơ khai thuế trong thời hạn 10 năm kể từ ngày hết thời hạn nộp hồ sơ khai thuế của kỳ tính thuế có sai, sót nhưng trước khi cơ quan thuế, cơ quan có thẩm quyền công bố quyết định thanh tra, kiểm tra.

2. Khi cơ quan thuế, cơ quan có thẩm quyền đã công bố quyết định thanh tra, kiểm tra thuế tại trụ sở của người nộp thuế thì người nộp thuế vẫn được khai bổ sung hồ sơ khai thuế và bị xử phạt vi phạm hành chính về quản lý thuế.

3. Sau khi cơ quan thuế, cơ quan có thẩm quyền đã ban hành kết luận, quyết định xử lý về thuế sau thanh tra, kiểm tra tại trụ sở của người nộp thuế thì việc khai bổ sung hồ sơ khai thuế được quy định như sau:

- Người nộp thuế được khai bổ sung hồ sơ khai thuế đối với trường hợp làm tăng số tiền thuế phải nộp, giảm số tiền thuế được khấu trừ hoặc giảm số tiền thuế được miễn, giảm, hoàn và bị xử phạt vi phạm hành chính về quản lý thuế.

- Trường hợp người nộp thuế phát hiện hồ sơ khai thuế có sai, sót nếu khai bổ sung làm giảm số tiền thuế phải nộp hoặc làm tăng số tiền thuế được khấu trừ, tăng số tiền thuế được miễn, giảm, hoàn thì thực hiện theo quy định về giải quyết khiếu nại về thuế.

Lưu ý: Quy định về xử phạt vi phạm hành chính về quản lý thuế: phạt từ 1 đến 3 lần (đối với hành vi trốn thuế) hoặc 20% (đối với hành vi khai sai) số tiền thuế phải nộp tăng thêm hoặc làm giảm số tiền thuế được miễn, được giảm.

II. Các trường hợp sai sót thường gặp

Nguyên tắc điều chỉnh tờ khai bổ sung:

- Sai sót kỳ nào lập tờ khai điều chỉnh bổ sung kỳ đó.

- Sai sót chỉ tiêu nào thì điều chỉnh trực tiếp vào chỉ tiêu đó trên tờ khai thuế.

- Sai sót làm phát sinh nghĩa vụ thuế phải trả thì người nộp thuế nộp số tiền thuế phát sinh vào Ngân sách Nhà nước sau khi nộp tờ khai điều chỉnh.

- Sai sót không phát sinh nghĩa vụ thuế phải trả thì người nộp thuế tổng hợp sai sót vào tờ khai thuế hiện tại, sau khi lập hoặc nộp tờ khai điều chỉnh bổ sung.

1. Sai sót không làm ảnh hưởng đến tiền thuế.

Các sai sót không làm ảnh hưởng đến tiền thuế thường gặp như sai số tiền hàng hóa, dịch vụ mua vào chưa bao gồm thuế GTGT (chỉ tiêu 23, 23a); sai số tiền hàng hóa, dịch vụ bán ra chưa bao gồm thuế GTGT (chỉ tiêu 26, 29, 30, 32, 32a).

Các trường hợp sai sót không làm ảnh hưởng đến tiền thuế, người nộp thuế chỉ cần lập hồ sơ khai thuế bổ sung và đính kèm văn bản giải trình khai bổ sung cho cơ quan thuế.

2. Sai sót làm ảnh hưởng đến tiền thuế phải nộp, tiền thuế được khấu trừ.

a. Sai sót làm tăng số tiền thuế phải nộp.

- Trường hợp kỳ kê khai sai sót có phát sinh tiền thuế phải nộp, sau khi kê khai bổ sung điều chỉnh làm tăng số thuế GTGT phải nộp, người nộp thuế lập tờ khai bổ sung điều chỉnh thuế GTGT nộp cho cơ quan thuế và nộp tiền thuế còn thiếu, tiền phạt chậm nộp tính trên số tiền thuế còn thiếu vào ngân sách nhà nước.

- Trường hợp kỳ kê khai sai sót có số thuế GTGT chưa khấu trừ hết chuyển kỳ sau, nhưng sau khi điều chỉnh làm phát sinh số thuế GTGT phải nộp, người nộp thuế cần thực hiện:

+ Nộp tiền thuế GTGT phát sinh sau khi điều chỉnh, tiền phạt chậm nộp tiền thuế vào ngân sách nhà nước.

+ Điều chỉnh giảm số thuế GTGT còn khấu trừ trên tờ khai sai sót vào chỉ tiêu “Điều chỉnh giảm thuế GTGT còn được khấu trừ của kỳ trước – chỉ tiêu 37” vào tờ khai thuế của kỳ phát hiện sai sót.

Ví dụ: Ngày 15/02/2022, Doanh nghiệp đã nộp tờ khai thuế GTGT tháng 01/2022 có tiền thuế GTGT chưa khấu trừ hết kỳ này (chỉ tiêu 41) là 25 triệu. Đến ngày 31/05/2022, Doanh nghiệp phát hiện kê khai sót hóa đầu ra giá trước thuế 500 triệu, VAT 40 triệu.

Sau khi điều chỉnh, kỳ thuế GTGT tháng 01/2022 phát sinh thuế GTGT phải nộp là:

40 triệu – 25 triệu = 15 triệu.

Nộp số tiền thuế GTGT phải nộp phát sinh sau khi điều chỉnh là 15 triệu và tiền chậm nộp vào Ngân sách nhà nước.

Số thuế GTGT chưa khấu trừ hết trên tờ khai thuế chính thức của tháng 01/2022 là 25 triệu, đã được chuyển vào các kỳ khai thuế tháng 02, 03, 04/2022. Do đó, tại kỳ kê khai thuế tháng 05/2022 (kỳ phát hiện sai sót), người nộp thuế điều chỉnh giảm số thuế GTGT còn được khấu trừ của kỳ trước – chỉ tiêu 37 số tiền 25 triệu.

b. Sai sót làm giảm thuế GTGT được hoàn.

Người nộp thuế lập tờ khai điều chỉnh liên quan các kỳ sai sót trong giai đoạn hoàn thuế, sau đó tổng hợp số thuế GTGT ở các kỳ sai sót vào chỉ tiêu “Điều chỉnh giảm thuế GTGT còn được khấu trừ của kỳ trước – chỉ tiêu 37” của kỳ thuế kê khai chỉ tiêu hoàn.

Các trường hợp sai sót thường gặp:

- Sai sót được phát hiện sau khi kê khai chỉ tiêu đề nghị hoàn trên tờ khai thuế GTGT và trước khi gửi giấy đề nghị hoàn: thực hiện điều chỉnh như hướng dẫn trên.

- Sai sót được phát hiện sau khi gửi giấy đề nghị hoàn và trước khi nhận được tiền hoàn: thực hiện điều chỉnh như hướng đẫn trên và gửi công văn đề nghị hủy hồ sơ hoàn thuế, sau đó nộp lại giấy đề nghị hoàn mới.

- Sai sót được phát hiện sau khi nhận được tiền hoàn thuế: thực hiện điều chỉnh như hướng dẫn trên. Sau đó, kê khai thông tin tại mục “B. Số thuế thu hồi hoàn và tiền chậm nộp (nếu có)”. Cuối cùng lập lệnh hoàn trả số tiền sai sót đã được hoàn, số tiền phạt chậm nộp vào Ngân sách nhà nước.

c. Sai sót làm tăng hoặc làm giảm số tiền thuế GTGT còn được khấu trừ chuyển kỳ sau.

Lập tờ khai điều chỉnh cho các kỳ sai sót, sau đó tổng hợp các sai sót vào chỉ tiêu “Điều chỉnh tăng, giảm thuế GTGT còn được khấu trừ của các kỳ trước – chỉ tiêu 37, chỉ tiêu 38” của kỳ khai thuế phát hiện sai sót (kỳ hiện tại).

III. Hướng dẫn lập tờ khai bổ sung điều chỉnh thuế GTGT

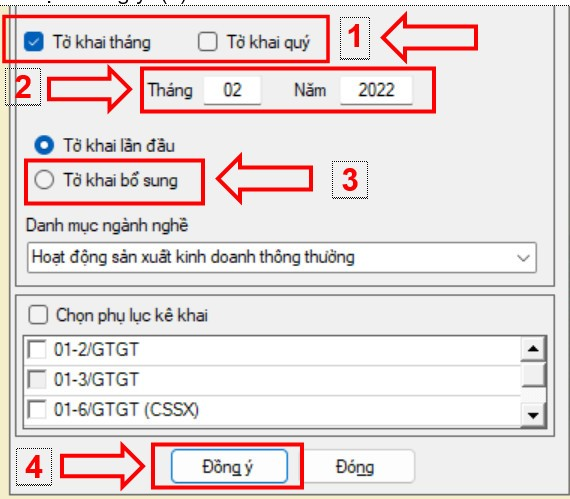

- Chọn loại tờ khai (1), chọn kỳ kê khai sai (2), sau đó chọn “tờ khai bổ sung” (3), rồi chọn “đồng ý” (4).

- Sửa lại cho đúg các chỉ tiêu kê khai sai bằng cách điều chỉnh trực tiếp vào các chỉ tiêu kê khai sai, sau đó chọn “Tổng hợp KHBS” (1), rồi chọn “Ghi” (2)